中国领先全球半导体设备市场,而测试设备国产化率仍不足10%

国际半导体产业协会(SEMI)14日发布的数据显示,中国大陆首次成为全球最大半导体设备市场,销售额排名第一,相对于半导体制造的其他环节来说,在半导体封测领域,目前国内厂商发展较快,由此也带动了封测设备国产化率的提升,即使如此,测试设备国产化率仍不足10%。

14日,SEMI数据显示,2020年中国大陆市场的半导体设备销售额较上年增长39%,至187.2亿美元,排名全球第一。中国台湾与韩国分别排名第二、三位,分别为171.5亿美元与160.8亿美元。

高端智能装备是国之重器,是制造业的基石,尤其是半导体领域内高端智能装备,在国民经济发展中更是具有举足轻重的作用。而在半导体制造过程中,半导体装备则是重中之重。实现设备本土化是我国发展集成电路产业的关键之一,关系到我国能否拥有产业自主权。

此前国家曾对于半导体设备国产化提出了明确要求:在 2020年之前,90~32nm工艺设备国产化率达到50%,实现 90nm光刻机国产化,封测关键设备国产化率达到 50%。在2025年之前,20~14nm工艺设备国产化率达到30%,实现浸没式光刻机国产化。到2030年,实现18英寸工艺设备、EUV 光刻机、封测设备的国产化。

相对于半导体制造的其他环节来说,在半导体封测领域,目前国内厂商发展较快,由此也带动了封测设备国产化率的提升。那么目前在半导体自动化测试设备领域,国产厂商的发展情况如何呢?

测试需求贯穿半导体设计、前道制造、后道封装全程

半导体测试贯穿设计、生产过程的核心环节。

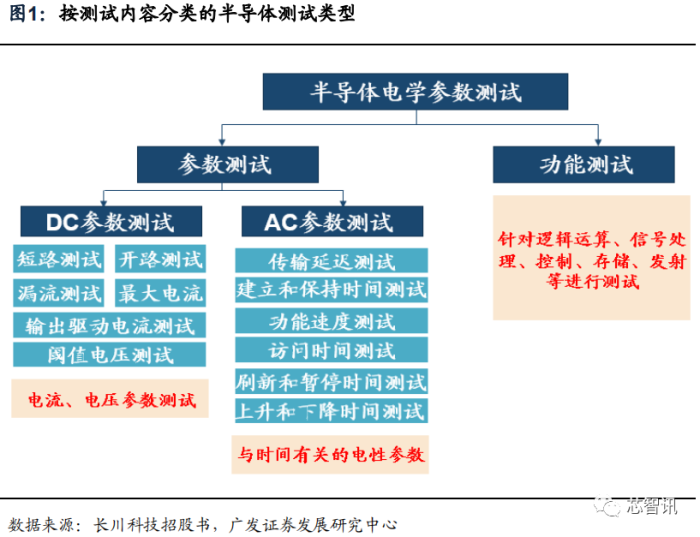

半导体测试就是通过测量半导体的输出响应和预期输出并进行比较以确定或评估集成电路功能和性能的过程,其测试内容主要为电学参数测试。

一般来说,每个芯片都要经过两类测试:

(1)参数测试。

参数测试是确定芯片管脚是否符合各种上升和下降时间、建立和保持时间、高低电压阈值和高低电流规范,包括DC(Direct Current)参数测试与AC(Alternating Current)参数测试。DC参数测试包括短路测试、开路测试、最大电流测试等。AC参数测试包括传输延迟测试、建立和保持时间测试、功能速度测试等。这些测试通常都是与工艺相关的。CMOS输出电压测量不需要负载,而TTL器件则需要电流负载。

(2)功能测试。

功能测试决定芯片的内部数字逻辑和模拟子系统的行为是否符合期望。这些测试由输入适量和相应的响应构成。他们通过测试芯片内部节点来检查一个验证过的设计是否正产工作。功能测试对逻辑电路的典型故障有很高的覆盖率。

测试成本与测试时间成正比,而测试时间取决于测试行为,包括低速的参数测试和高速的矢量测试(功能测试)。其中参数测试的时间与管脚的数目成比例,适量测试的时间依赖于矢量的数目和时钟频率。测试的成本主要是功能测试。

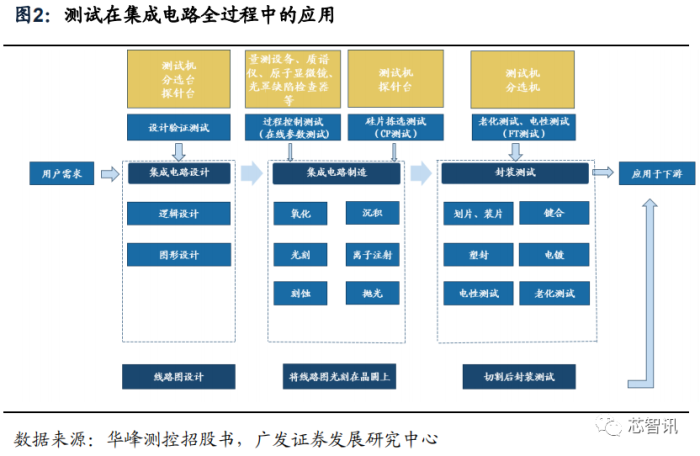

半导体测试贯穿设计、制造、封装、应用全过程。从最初形成满足特定功能需求的芯片设计,经过晶圆制造、封装环节,在最终形成合格产品前,需要检测产品是否符合各种规范。按生产流程分类。

半导体测试可以按生产流程可以分为三类:验证测试、晶圆测试测试、封装检测。

(1)验证测试:

又称

测试或特性测试,是在器件进入量产之前验证设计是否正确,需要进行功能测试和全面的AC/DC。特性测试确定器件工作参数的范围。通常测试最坏情况,因为它比平均情况更容易评估,并且通过此类测试的器件将会在其他任何条件下工作。

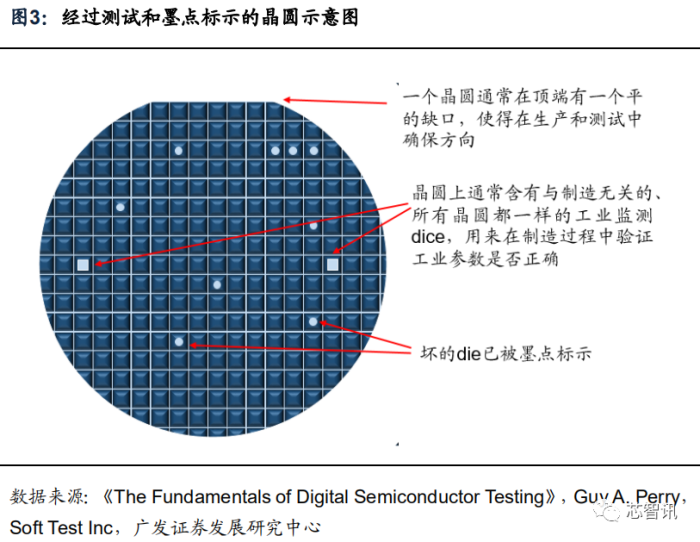

(2)晶圆测试:

每一块加工完成后的芯片都需要进行晶圆测试,他没有特性测试全面,但必须判定芯片是否符合设计的质量和需求。测试矢量需要高的故障覆盖率,但不需要覆盖所有的功能和数据类型。晶圆测试主要考虑的是测试成本,需要测试时间最小,只做通过/不通过的判决。

(3)封装测试:

是在封装完成后的测试。根据具体情况,这个测试内容可以与生产测试相似,或者比生产测试更全面一些,甚至可以在特定的应用系统中测试。封装测试最重要的目标就是避免将有缺陷的器件放入系统之中。晶圆测试又称前道测试、“Circuit porbing”(即CP测试)、“Wafer porbing”或者“Die sort”。

①单晶硅棒经标准制程制作的晶圆,在芯片之间的划片道上会有预设的测试结构图,在首层金属刻蚀完成后,对测试结构图进行晶圆可靠性参数测试(WAT)来监控晶圆制作工艺是否稳定,对不合格的芯片进行墨点标记,得到芯片和微电子测试结构的统计量;②晶圆制作完成后,针对制作工艺合格的晶圆再进行CP测试(Circuit Probing),通过完成晶圆上芯片的电参数测试,反馈芯片设计环节的信息。完成晶圆测试后,合格产品才会进入切片和封装步骤。

封装测试:在一个Die封装之后,需要经过生产流程中的再次测试。这次测试称为“Final test”(即通常说的FT测试)或“Package test”、成品测试。在电路的特性要求界限方面,FT测试通常执行比CP测试更为严格的标准。芯片也许会在多组温度条件下进行多次测试以确保那些对温度敏感的特征参数。

商业用途(民品)芯片通常会经过0℃、25℃和75℃条件下的测试,而军事用途(军品)芯片则需要经过 -55℃、25℃和125℃。

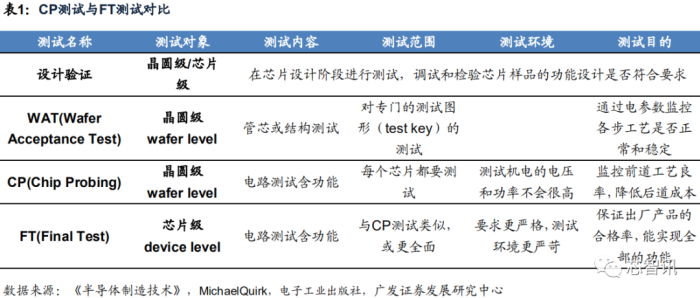

不同测试环节的测试参数和应用场景稍有区别。

晶圆测试的对象是未划片的整个晶圆,属于在前端工序中对半成品的测试,目的是监控前道工艺良率,并降低后道封装成本。而成品测试是对完成封装的集成电路产品进行最后的质量检测,主要是针对芯片应用方面的测试,有些甚至是待机测试,以保证出厂产品的合格率。CP测试与成品测试的测试参数大体是相似的,但由于探针的容许电流有限,CP测试通常不能进行大电流测试项。此外,CP测试的常见室温为25℃左右,而成品测试有时需要在75-90℃的温度下进行。

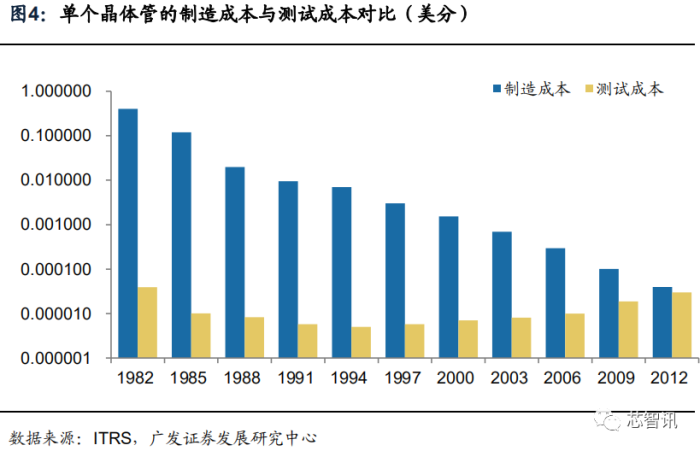

半导体检测是产品良率和成本管理的重要环节,在半导体制造过程有着举足轻重的地位。面临降低测试成本和提高产品良率的压力,测试环节将在产业链中占据更为重要的地位。摩尔定律预测,芯片上的元器件数目每隔18个月会增加一倍,单位元器件的材料成本和制造成本会成倍降低,但芯片的复杂化将使测试成本不断增加。

根据ITRS的数据,单位晶体管的测试成本在2012年前后与制造成本持平,并在2014年之后完成超越,占据芯片总成本的35-55%。另外,随着芯片制程不断突破物理极限,集成度也越来越高,测试环节对产品良率的监控将会愈发重要。

自动测试设备(ATE,Automatic Test Equipment)是检测芯片功能和性能的专用设备,测试机对芯片施加输入信号,采集被检测芯片的输出信号与预期值进行比较,判断芯片在不同工作条件下功能和性能的有效性。ATE行业从1960s诞生以来,其发展大致可归纳为以下几个阶段:

(1)起步阶段:1960s~1970s,行业成立初期,在仙童半导体的主导下得以发展。ATE行业最早产生于1960s,龙头企业美国泰瑞达便是成立于1960年,但行业最开始的发展并不是由这些独立的设备商引导,而是由半导体企业主导的。ATE最开始就是由仙童半导体、德州仪器等企业生产用于内部使用,在70年代末之前,仙童半导体掌握着全球范围70%的ATE市场。

(2)发展初期:1980s,ATE市场开始成为广泛的市场,独立的设备商崭露头角。随着CMOS技术开始起步,高管脚数门阵列器件的时代到来,测试要求提升,但仙童半导体在开发新的ATE系统上却遭遇失败,随后将其ATE部门卖给斯伦贝谢。而在这一段时间,日本爱德万在日本大力发展本国半导体产业的背景下得到迅速发展,泰瑞达从模拟测试供应商成长为数字测试和存储测试供应商,另外还包括GanRad、LTX、Agilent(安捷伦)等众多ATE公司出现,ATE发展成为广泛的市场。

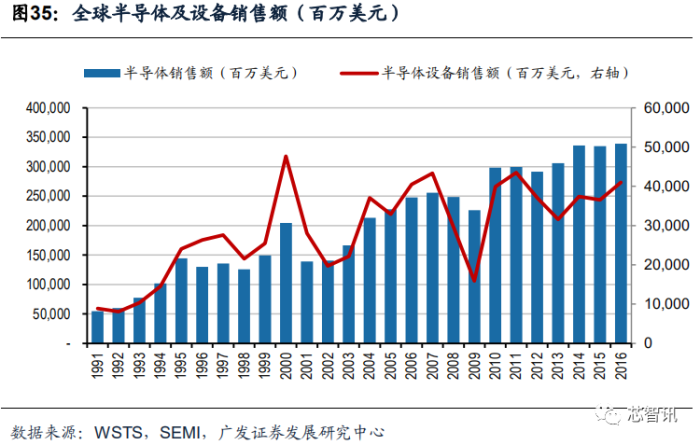

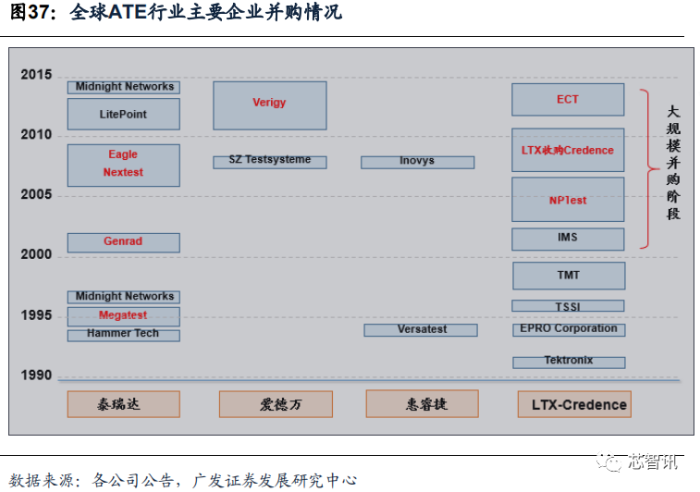

(3)规模阶段:1990s,主要的ATE设备商开始形成规模,并开始出现合并行为。根据WSTS数据,1991年全球半导体销售额仅546亿美元,到2000年增长至2044亿美元,增长274.%。随着下游半导体行业的迅速发展,设备商也得以规模成长,同时行业开始出现并购活动,行业主要参与者开始显现,到90年代末期,行业内主要的10多家企业形成了行业竞争格局。

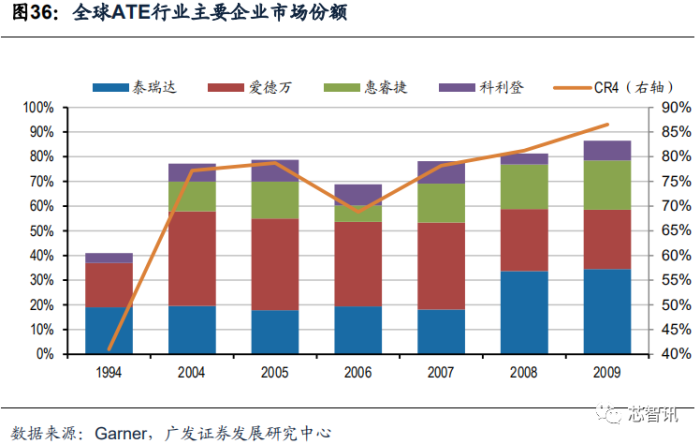

(4)聚焦阶段:2000s,行业出现大规模整合,主要竞争者减少至5家左右。2008年泰瑞达250百万美元收购Eagle拓展闪存测试、379百万美元收购Nextest加强模拟测试业务;2004年科利登以660百万美元收购NPTest(2002年从Schlumberger的ATE部门分离出来),进入高端SOC测试领域,2008年LTX收购科利登,改名为LTX-Credence;2011年爱德万以1100百万美元收购惠睿捷,使得其在SOC测试市场份额得以迅速发展。全球ATE行业持续聚焦,到2009年泰瑞达、爱德万、惠睿捷、科利登四家企业占据全球ATE设备行业87%的市场份额。

(5)平衡与联盟阶段:2010s~,由于下游半导体行业进入成熟的周期性发展阶段,设备行业也呈现平稳发展;同时,行业集中度已经非常高,行业内并购的机会稀缺,近年来,全球ATE主要企业更加专注于市场份额巩固,以及可能地寻求其他领域的发展以拓宽可触及的市场空间。

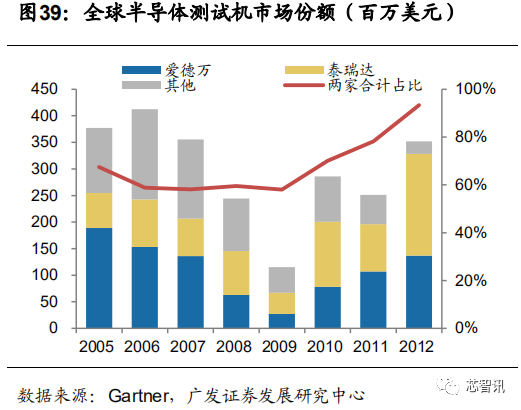

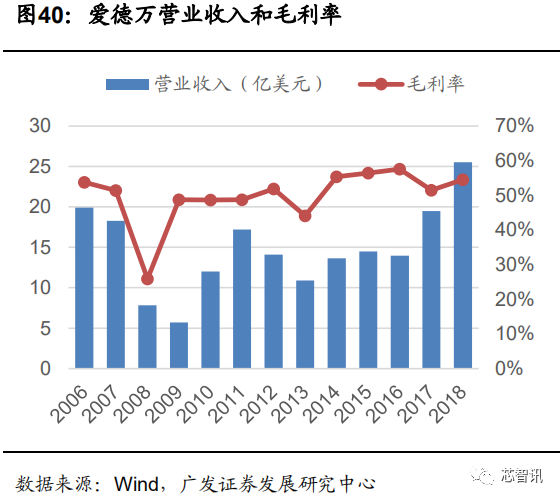

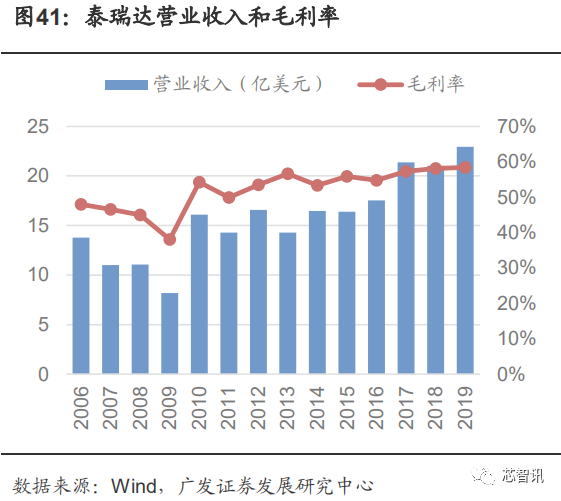

以2011年爱德万收购惠睿捷为标志,以泰瑞达、爱德万为中心的双寡头格局日渐清晰。根据SEMI数据,2017年泰瑞达、爱德万两家企业在全球半导体测试机行业的市场份额达到87%。其中泰瑞达在SOC测试领域具有较高的优势;而爱德万在存储器测试领域处于领军地位,在SOC测试市场相对于泰瑞达、惠瑞捷属于后进入者,但其SOC测试设备市场份额逐渐稳步上升。根据泰瑞达2017年年报,2017年泰瑞达在ATE市场的份额已经达到50%左右。而在模拟测试机等其他测试机领域,市场参与者较多,格局相对分散。

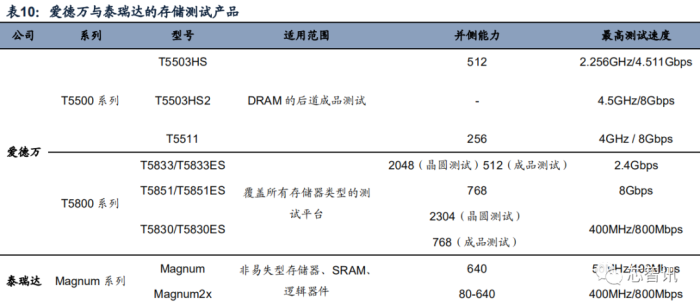

在存储器测试领域,由于80年代半导体产业由家电进入PC时代催生了DRAM大量需求,而日本在原有积累基础上实现DRAM大规模量产,迅速取代美国成为DRAM主要供应国,在此产业转移背景下,爱德万抢先布局存储器测试领域,于1976年推出了全球首台DRAM测试机T310/31,此后公司长期在存储器测试机领域占据50%以上绝对优势,特别在存储器发展良好的2003-2007年间公司份额达到60%~70%。

而在具备更大市场空间的SOC测试系统领域,此前这一领域的主要领导者包括泰瑞达、惠睿捷、爱德万,其中泰瑞达早在1995年收购Megatest,通过Catalyst和Tiger测试系统成为高端片上系统(SoC)测试的市场领导者。而爱德万虽然在存储器领域有着绝对优势,但在SOC测试领域则长期处于追赶的态势。

根据Gartner数据,2010年泰瑞达、爱德万、惠睿捷、科利登在SOC测试领域的份额分别为55%、24%、12%、8%。而在2011年爱德万收购惠睿捷后,其在SOC测试领域迅速提升。至此,泰瑞达、爱德万两家在SOC、存储器领域都占据了绝对的优势地位。2017财年泰瑞达营业收入2,137百万美元,研发支出306百万美元;爱德万营业收入1,442百万美元,研发支出288百万美元。绝对的规模优势以及遥遥领先于其他竞争者的研发投入,将有助于持续锁定行业领先地位。

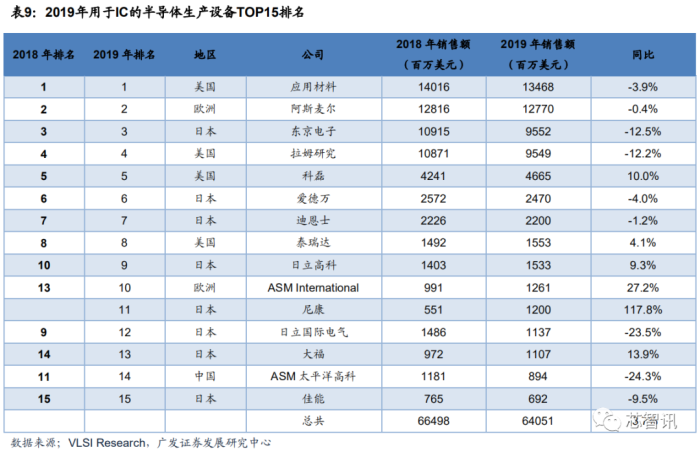

根据美国的半导体行业调查公司VLSI Research发布的按销售额排名的2019年全球前十大半导体设备厂商,测试设备商占据两个席位,分别是日本的爱德万公司(第6)、以及美国的泰瑞达公司(第8)。2019年爱德万、泰瑞达销售额(包括服务收入)分别为24.7亿美元、15.5亿美元。

从产品类型上看,泰瑞达、爱德万形成了SOC测试、存储器测试、模拟信号测试、数模混合信号测试等全面的产品系列,同时对5G、AI、物联网等新兴趋势进行了积极开发布局,代表着行业最前沿的水平。

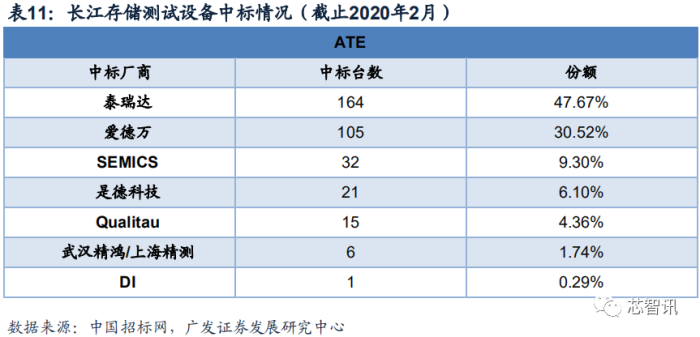

目前国内半导体测试设备与国际水平仍有很大差距。国内半导体测试设备领先企业包括华峰测控、长川科技、武汉精鸿等,其中在模拟测试机领域,国内包括华峰测控、长川科技已经占据国内相当一部分市场份额,在存储测试机领域,根据中国招标网,武汉精鸿已经取得长江存储订单,在SoC测试机领域,包括华峰测控等已经在积极布局。

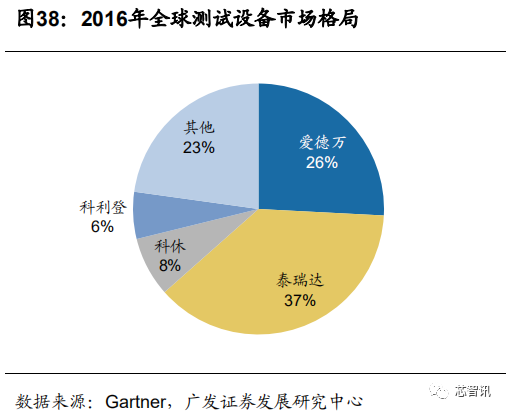

(三)测试设备国产化率不足10%,模拟测试国产化程度相对较高

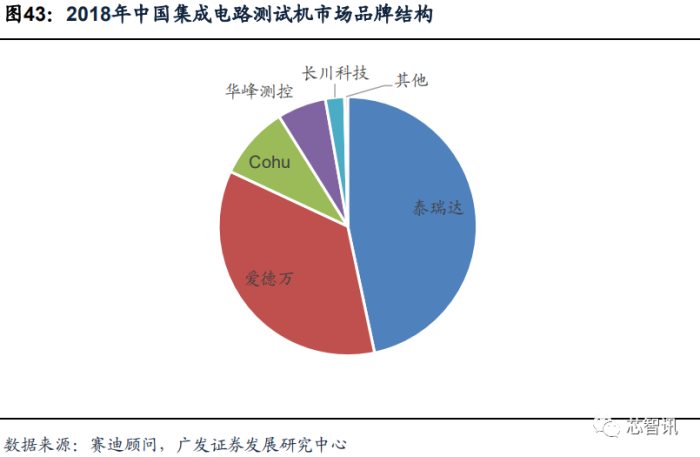

根据赛迪顾问数据,2018年中国集成电路测试机市场规模为36.0亿元,其中:泰瑞达和爱德万产品线丰富,两者2018年中国销售收入分别约为16.8亿元和12.7亿元,分别占中国集成电路测试机市场份额的46.7%、35.3%。排名第三的是美国科休半导体(Cohu)在国内的市场份额也超过了8%。这也意味着仅这三家厂商就占据了中国集成电路测试机市场90%的市场份额。

国内目前主要的测试设备商包括华峰测控、长川科技、武汉精鸿等。其中在模拟测试机领域,国内包括华峰测控、长川科技已经占据国内相当一部分市场份额,在存储测试机领域,根据中国招标网,武汉精鸿已经取得长江存储订单,在SoC测试机领域,包括华峰测控等已经在积极布局。

华峰测控产品以模拟及混合信号类测试系统为主,与长川科技2018年测试机销售收入分别约为2.2亿元和0.86亿元,分别占中国集成电路测试机市场份额的6.1%和2.4%。

华峰测控:公司是国内最早进入半导体测试设备行业的企业之一,公司在行业内深耕二十余年, 聚焦于模拟和混合信号测试设备领域。根据公司招股书,在模拟集成电路测试系统方面,公司已与国际领先厂商共同处于行业一流水平,是目前为数不多的能够进入欧美半导体市场的中国本土半导体测试设备厂商。

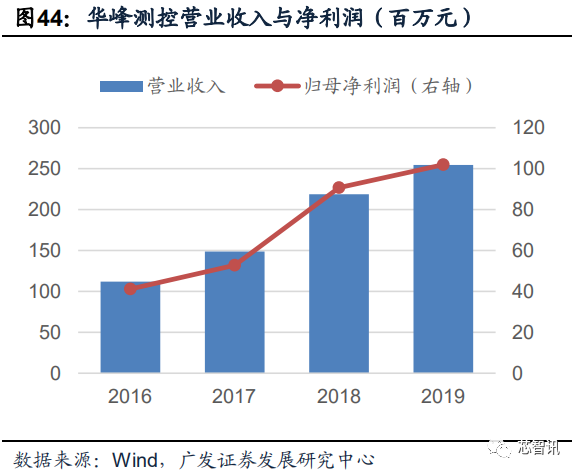

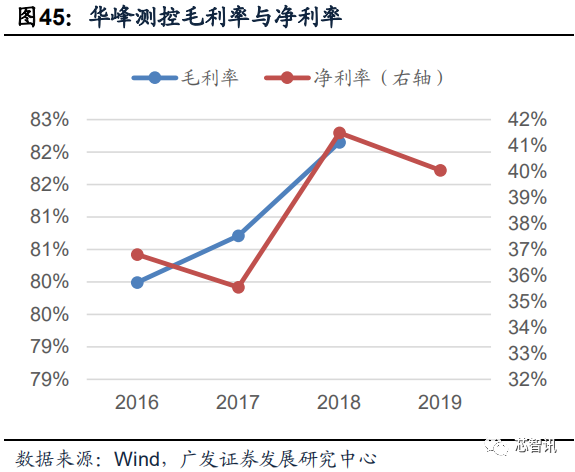

公司产品已经在半导体产业链得到广泛应用,拥有广泛其具有较高粘性的客户基础。根据公司招股书,公司目前是国内前三大半导体封测厂商模拟测试领域的主力测试平台供应商,相关产品已经在华润微电子等大中型晶圆制造企业和矽力杰、圣邦微电子、芯源系统等知名集成电路设计企业中批量使用,截止招股说明书签署日,公司累计装机量已超过2300台。根据华峰测控招股书,2018年华峰测控的模拟测试相关产品在中国模拟测试机市场的市场占有率为40.14%,测试机产品占中国集成电路测试机市场份额的6.1%。2017-2019年公司营业收入分别为1.49亿元/2.19亿元/2.55亿元,年均复合增速30.8%,显著高于行业整体水平;2017-2019年归母净利润分别为0.41亿元/0.53亿 元/1.02亿元。2018年公司毛利率82.15%、净利率41.49%。

根据公司招股书,在产品扩产上,公司计划进入SoC类集成电路测试系统和大功率期间测试系统领域。根据其招股书,公司募投项目之一的集成电路先进测试设备产业化基地项目,达产后预计将实现800套模拟测试系统和200套SoC类集成电路自动化测试系统的产能。

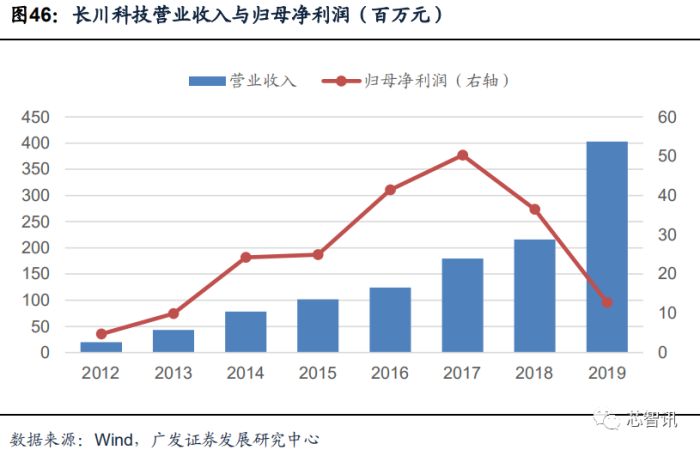

长川科技:主要产品包括测试机和分选机,在核心性能指标上已达到国际先进水平。其中测试机包括大功率测试机、模拟/数模混合测试机和数字测试机;分选机包括重力下滑式分选机、平移式分选机等,2019年完成对新加坡商STI公司的收购从而增加了AOI测试设备线,STI主要为芯片及Wafer提供光学检测、分选、编带等集成电路检测装备,其2D/3D高精度光学检测技术(AOI)位居世界前列。2019年公司营业收入4.03亿元,同比增长86.49%;归母净利润1278万元,同比下降64.95%。收入大幅增长主要由于STI并表,以及公司不断加大新产品研发和新市场拓展力度、加大与行业内知名客户的合作力度;净利润下滑主要是受下游景气下滑以及公司研发投入加大、收购资产的商誉减值、固定资产折旧及重大资产重组股份支付等费用大幅增加。

武汉精鸿:武汉精鸿主要产品是存储芯片测试设备,根据中国招标网,其于2019年年底获得长江存储5台存储器测试机订单。

广发证券发展研究中心

展源

何发

评论

加载更多